- Forfatter Jason Gerald [email protected].

- Public 2024-01-19 22:13.

- Sist endret 2025-01-23 12:42.

Å lage et godt budsjett er det første trinnet for å håndtere økonomi og leve et kvalitetsliv. Du kan leve et rolig og stressfritt liv hvis du har et budsjett fordi du kan betale ned gjeld og spare. Imidlertid betyr ikke økonomistyring med et budsjett at du må redusere utgiftene. Et budsjett hjelper deg med å bevilge penger til å betale for nødvendigheter som bør prioriteres før du har det gøy. Ved å registrere kvitteringer og utgifter for penger hver måned, kan du styre økonomien din godt og få dine ønsker til å gå i oppfyllelse på fristen.

Steg

Metode 1 av 3: Budsjettering

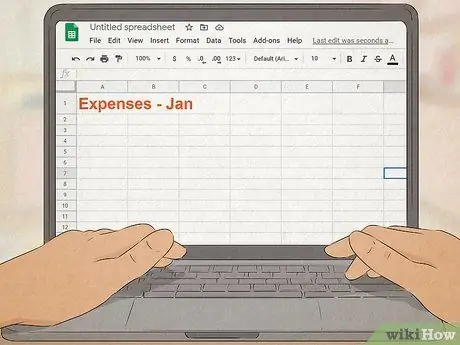

Trinn 1. Lag et budsjett ved hjelp av et dataprogram eller et program

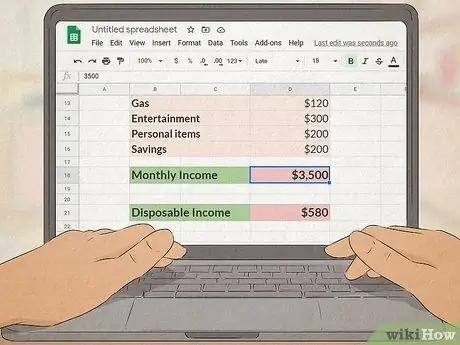

Bruk Google Regneark eller Excel til å lage et budsjett. Dette trinnet hjelper deg med å registrere alle transaksjoner med utgifter og kvitteringer i 1 år, slik at du umiddelbart kan finne ut hvilke utgifter som må reduseres.

List opp navnene på de 12 månedene som overskriftene til hver kolonne på den øverste raden i regnearket

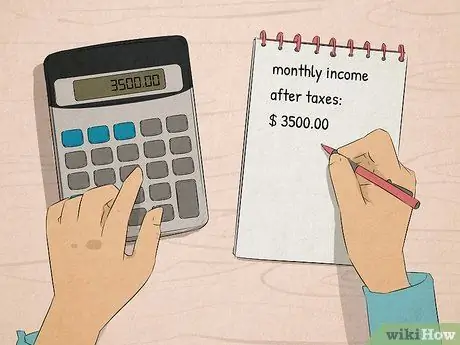

Trinn 2. Beregn din månedlige inntekt etter skatt

Nettoinntekt, dvs. penger tilgjengelig for daglig bruk, er månedlig inntekt etter fradrag for inntektsskatt. Hvis du mottar en fast månedslønn, er nettoinntekten den samme hver måned, og tallet er oppført på lønnsslippen. Hvis du mottar lønn basert på arbeidstimer, varierer nettoinntekten vanligvis hver måned, men du kan beregne gjennomsnittet ved å bruke de siste 3-4 måneders lønnsslipp.

Hvis du er frilanser eller selvstendig næringsdrivende, kan det hende at inntekten du mottar ikke er fradragsberettiget. Alloker 20% av inntekten til å betale årlige skatter

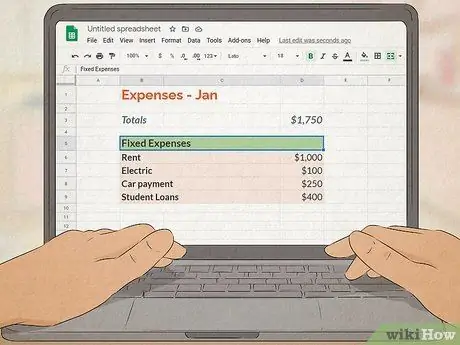

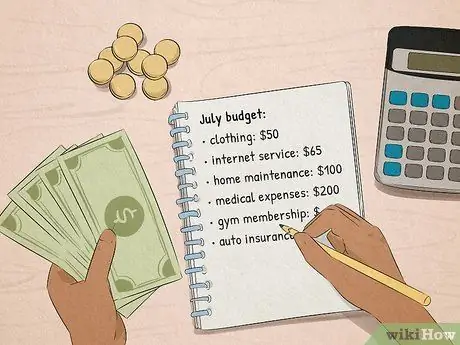

Trinn 3. Registrer alle faste kostnader

Faste kostnader er kostnader som må betales hver måned og beløpet er det samme, for eksempel kostnaden for å leie et hus, nyttekostnader, avdrag på banklån eller avdrag på biler. Sett etiketten "Faste kostnader" i kolonnen til venstre i regnearket, og skriv deretter mengden penger som må brukes i boksen under kolonneoverskriften. For eksempel:

- Husleie: IDR 1.000.000

- Elektrisitet: IDR 300.000

- Vann: IDR 200.000

- Bilavbetaling: IDR 2.000.000

- Banklån: 2 000 000 IDR

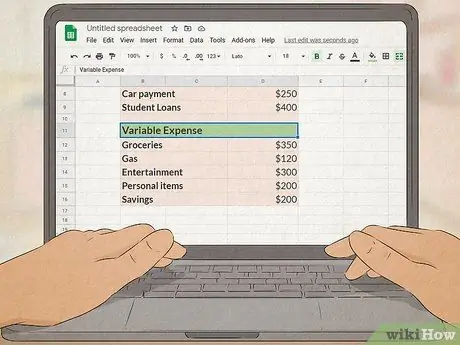

Trinn 4. Registrer alle variable kostnader

Variable kostnader er kostnader som kan endres hver måned. Hvis du vil spare, er variable kostnader de enkleste utgiftene å redusere. Sett etiketten "Variable Costs" under "Fixed Costs", og skriv deretter mengden penger som må brukes i hver boks under tallene for faste kostnader. For eksempel variable kostnader for mars:

- Mat: 2 000 000 IDR

- Bensin: IDR 500.000

- Rekreasjon: IDR 500.000

- Personlige behov (hårpleie, kosmetikk, klær, etc.): IDR 1.000.000

- Ferie: 200 000 IDR

- Besparelser: IDR 300.000

Trinn 5. Sammenlign utgifter med nettoinntekt

For å opprette et månedlig budsjett, legg til de faste kostnadene og de variable kostnadene for samme måned. Deretter trekker du nettoinntekten med disse kostnadene. Tallet som er oppnådd er inntekt som kan brukes til å finansiere andre behov eller et overskudd ved slutten av måneden. Hvis tallet er negativt, betyr det at du ikke har penger på slutten av måneden. Det er mulig at pengene som brukes til å betale månedlige behov er større enn den månedlige nettoinntekten.

For eksempel: månedlig avgift = 5.500.000 IDR (fast kostnad) + 4.500.000 IDR (variabel kostnad) = 10.000.000 IDR/måned. Overskudd = IDR 15.000.000 - IDR 10.000.000 = IDR 5.000.000

Metode 2 av 3: Bruke et budsjett

Trinn 1. Prioriter å betale alle månedlige utgifter

Før du allokerer midler til sparing eller realiserer visse planer, må du kontrollere at du kan betale ned kostnadene som må betales hver måned. For å tildele midler fra nettoinntekt hver måned for å betale regninger, slik at du fortsatt har bolig og mat.

- Ikke spar hvis det fortsatt er ubetalte regninger!

- Prøv å betale ned alle månedlige utgifter, og ha fortsatt et overskudd, slik at du kan spare.

Trinn 2. Tildel overskudd til å realisere en bestemt plan

Etter å ha visst pengene som var tilgjengelige på slutten av måneden, kan du bruke midlene til å oppnå de tingene du vil ha, for eksempel å spare, betale ned gjeld eller sette opp midler til barns utdannelse. Bestem hva du vil oppnå ved å bruke de tilgjengelige pengene, slik at du kan utvikle en plan.

- Tildel for eksempel et overskudd for å betale ned gjeld og spare hver måned.

- Du kan bruke overskuddet til uventede utgifter eller investeringer, for eksempel å kjøpe aksjer eller gull.

- Tildel 20% av nettoinntekten for å spare eller oppfylle visse ønsker.

Trinn 3. Endre livsstil hvis du har et underskudd

Etter å ha beregnet balansen på slutten av måneden og tallet er negativt, bør du endre vanene dine med å bruke penger. Reduser utgiftene til å betale for sekundære eller tertiære behov, for eksempel kjøp av klær, rekreasjon eller spising på restauranter.

- Hvis du ikke kan redusere dine nåværende månedlige utgifter, er det greit. Ikke føl deg skyldig! Du må spise, betale regninger og kjøpe klær for å leve et godt liv.

- Bestem utgifter som kan reduseres. Du kan umiddelbart bestemme at du vil redusere fritidskostnadene med 50%, men tenk på virkningen hvis du nekter hver gang vennene dine inviterer deg til å ha det gøy.

- Forbered midler på omtrent 30% av nettoinntekten for å betale for det du vil ha, men ikke primære behov.

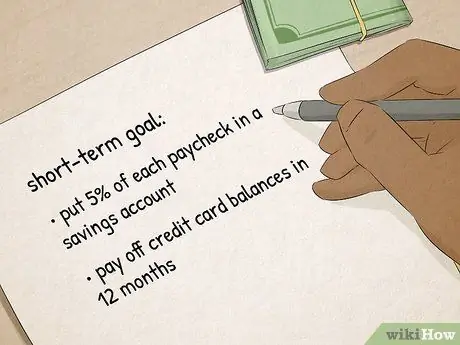

Trinn 4. Definer kortsiktige mål som skal nås på 1 år

Når du vet mengden inntekter og utgifter hver måned, må du bestemme hvordan du skal bevilge midler for å nå bestemte mål. Kortsiktige mål er spesifikke og realistiske mål som kan nås på 12 måneder. For eksempel:

- Tildel 5% av nettoinntekten til sparing.

- Betal ned kredittkortgjeld på 12 måneder.

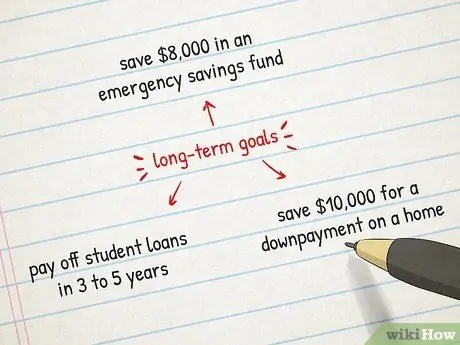

Trinn 5. Definer langsiktige mål du vil oppnå om noen år

Langsiktige mål er mål som kan nås innen minimum 1 år. Sørg for at du setter spesifikke og realistiske mål for planlegging for fremtiden. For eksempel:

- Spar 100 000 000 IDR for å opprette et nødfond.

- Betal ned gjelden om 3-5 år.

- Sparte 200 000 000 IDR for å betale forskuddet for kjøp av et hus.

Trinn 6. Registrer pengene som utstedes hver gang du foretar en betaling

Den beste måten å overvåke økonomistyring på er å registrere alle brukte penger. Velg den enkleste måten å ta notater, enten du bruker en notatbok, en app for notater på telefonen eller et regneark på datamaskinen. På den måten kan du overvåke alle utgiftstransaksjoner og bestemme bruken av penger som kan spares.

Når du registrerer pengene som brukes, skriver du ned informasjonen i detalj, slik at du ikke glemmer for eksempel "En klokke til mors bursdag er 500 000 IDR."

Trinn 7. Reduser utgifter ved å kjøpe økonomiske varer

Hvis du innser at du går med underskudd, må du etablere vaner som kan endres, men ikke drastisk endre ditt daglige liv. Gjør det for eksempel til en vane å handle dagligvarer på markedet, i stedet for å kjøpe dem på kjøpesenteret. Drikk brygget kaffe selv, i stedet for fra en kaffebar. Gjør dette konsekvent fordi små endringer har stor innvirkning over tid!

Andre eksempler: ta med lunsj hjemmefra, i stedet for å kjøpe den på kafeteriaen; bli vant til å trene i parken, i stedet for på treningsstudioet; begynne å abonnere på nettaviser i stedet for å kjøpe trykte aviser; lese en bok på biblioteket, i stedet for å kjøpe en ny bok

Metode 3 av 3: Konsekvent bruk av et budsjett

Trinn 1. Gjennomgå budsjettet hver måned

Sørg for å oppdatere budsjettet regelmessig fordi kvitteringer og utgifter vanligvis endres hver måned. Gjør det til en vane å holde oversikt over hver gang du bruker og sparer, og juster deretter utgiftsplanen din om nødvendig.

- I begynnelsen av hver måned, gå gjennom forrige måneds budsjett for å finne ut hvordan det ble realisert. Dette trinnet hjelper deg med å gjøre budsjettjusteringer for inneværende måned og de påfølgende månedene.

- Budsjettet ditt påvirkes hvis du får forhøyelse eller nedbetaling av gjeld.

Trinn 2. Bruk verktøy som gjør budsjettimplementeringen enklere

Excel -programmet er veldig nyttig, men mindre effektivt for å overvåke alle data uavhengig. Hvis du trenger et mer praktisk verktøy, kan du bruke et nettsted eller en app til å legge inn nye data. På den måten kan du bruke en budsjettmal og sette en alarm på nettstedet ditt som minner deg om å laste opp nye data.

Bruk appene Mint, YNAB, Quicken, AceMoney eller BudgetPlus til å lage et budsjett

Trinn 3. Gi deg selv en gave en gang i blant, men ikke vær ekstravagant

Du må forvalte pengene, ikke omvendt. Ikke la deg slave av budsjett eller penger. Så du kan unne deg selv en gang i måneden uten å gå på kompromiss med budsjettet.

Mens du vurderer budsjettet, bestem deg hvilke gaver som er verdt å kjøpe. Denne måneden kan du ha råd til et par nye sko. Neste måned vil du kanskje nyte en latte eller kjøpe en ny bærbar datamaskin

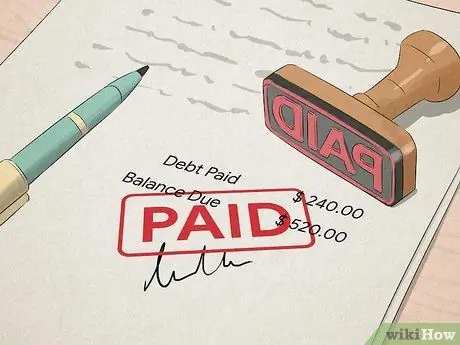

Trinn 4. Betal ned avdrag hver måned

Hvis du bruker kredittkort eller låner penger fra banken, må du betale kredittkortet i henhold til minimumsregningen for å unngå høye rentekostnader. Hvis du ikke kan betale ned regningene dine, må du prioritere å betale ned gjelden til den er betalt innen en rimelig frist.

Prøv å tildele mer penger til å betale månedlige regninger hvis du har problemer med å gjøre dette. I tillegg til å forsinke nedbetaling av gjeld, må du betale høye rentekostnader hvis du betaler gjeld i henhold til regningen minst hver måned

Trinn 5. Forbered midler til å forutse nødssituasjoner ved å spare

Finansieringsbehov under en nødssituasjon er umulig å planlegge, og kan rote med budsjettet ditt hvis du ikke er forberedt. Sett av penger hver måned bare i tilfelle bilen går i stykker, du trenger behandling, eller du blir permittert slik at du kan holde deg unna problemer.

- Gjør forberedelser fra nå av for å forutse det uventede. Ikke la deg være uforberedt i nødstilfeller.

- Hvis du opplever en nødssituasjon, må du kontakte kredittkortselskapet og kredittbanken for å be om utsettelse av betaling og fraskrivelse av straff i flere måneder.

- Som veiledning bør du ha sparepenger for å betale for livets nødvendigheter i 6 måneder. For eksempel, hvis du må bruke 10 000 000 IDR hver måned, må du forberede 60 000 000 IDR for nødssituasjoner.