- Forfatter Jason Gerald [email protected].

- Public 2024-01-19 22:13.

- Sist endret 2025-01-23 12:42.

Beta er volatiliteten eller risikoen for en bestemt aksje i forhold til volatiliteten i hele aksjemarkedet. Beta er en indikator på hvor risikabelt en bestemt aksje er og brukes til å evaluere forventet avkastning. Beta er et av grunnleggende som aksjeanalytikere vurderer når de velger aksjer til sine porteføljer, sammen med pris-til-inntjeningsforhold, egenkapital, gjeld-til-egenkapitalandel og andre faktorer.

Steg

Del 1 av 4: Beregning av beta ved hjelp av enkle ligninger

Trinn 1. Finn nivået på det risikofrie forholdet

Dette er avkastningen investorer forventer på investeringer hvis penger ikke er risikofylte. Dette tallet er vanligvis uttrykt som en prosentandel.

Trinn 2. Bestem nivået på hver representativ indeks

Disse tallene er også uttrykt som en prosentandel. Vanligvis er avkastningen i flere måneder.

En eller begge disse verdiene kan være negative, noe som betyr at investeringen i aksjen eller markedet (indeks) som helhet led et tap mot investeringen i perioden. Hvis bare 1 av de 2 nivåene er negativt, vil betaen være negativ

Trinn 3. Trekk den risikofrie renten fra aksjens avkastning

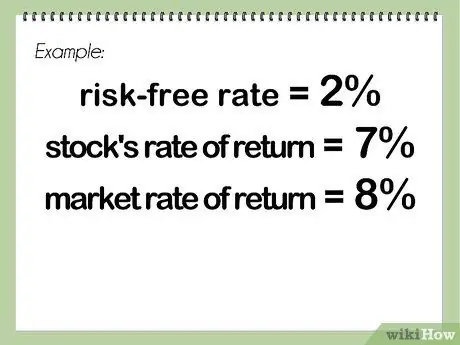

Hvis aksjens avkastning er 7 prosent og risikofri rente er 2 prosent, vil forskjellen være 5 prosent.

Trinn 4. Trekk det risikofrie forholdet fra avkastningen i markedet (eller indeksen)

Hvis markedspris eller avkastningsindeks er 8 prosent og risikofri rente igjen er 2 prosent, vil forskjellen være 6 prosent.

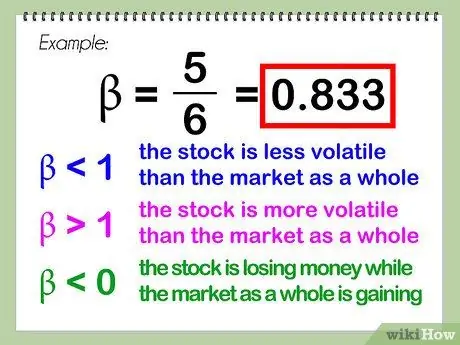

Trinn 5. Del differansen i aksjens avkastning minus risikofri rente med markedet (eller indeksen), avkastningen minus den risikofrie renten

Dette er en betaversjon, som vanligvis uttrykkes som en desimalverdi. I eksemplet ovenfor vil beta være 5 dividert med 6 eller 0,833.

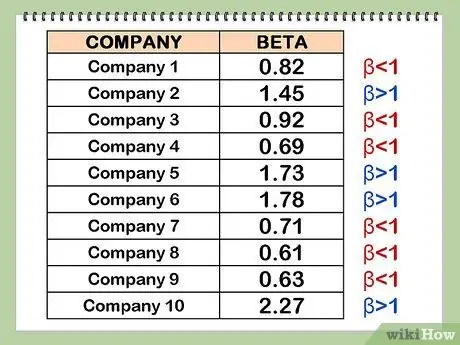

- Beta på selve markedet, eller indeksen det representerer, er 1,0, fordi markedet blir sammenlignet med seg selv og tallet null delt med seg selv er lik 1. En beta på mindre enn 1 betyr at aksjen er mindre volatil enn markedet som en helhet, mens en beta på større enn 1 betyr at aksjen er mer stabil enn markedet som helhet. Betaverdien kan være mindre enn null, noe som betyr at aksjen taper penger mens markedet som helhet tjener penger eller aksjen får midlertidige penger og markedet som helhet taper penger.

- Selv om det ikke er påkrevd når du ser etter beta, er det vanlig å bruke en representativ indeks for markedet der aksjen handler. For internasjonalt handlede aksjer er MSCI EAFE (som representerer Europa, Australasia og Østen) en passende representativ indeks.

Del 2 av 4: Bruk Beta til å bestemme avkastningskursen

Trinn 1. Finn nivået på det risikofrie forholdet

Dette er den samme verdien som beskrevet ovenfor "Beregning av beta for en aksje." For denne delen vil vi bruke den samme verdien av 2 prosent -eksemplet, som brukt ovenfor.

Trinn 2. Bestem markedsavkastningen eller en representativ indeks

I dette eksemplet vil vi bruke det samme tallet 8 prosent, som brukt ovenfor.

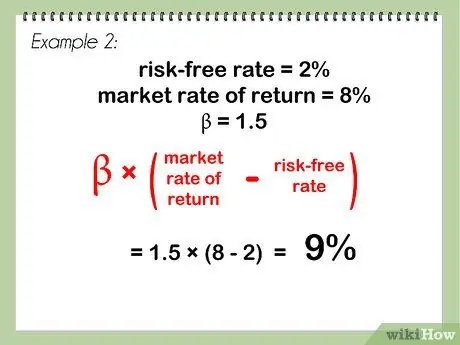

Trinn 3. Multipliser beta-verdien med forskjellen mellom markedsavkastningen og risikofri rente

For eksempel bruker vi en betaverdi på 1,5. Ved å bruke 2 prosent for risikofri rente og 8 prosent for markedsavkastning, blir dette 8-2 eller 6 prosent. Multiplisert med en beta på 1,5, gir 9 prosent.

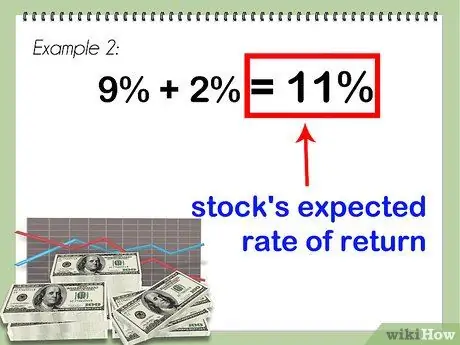

Trinn 4. Legg til resultatet med risikofri rente

Det gir 11 prosent, som er aksjens forventede avkastning.

Jo høyere betaverdi for aksjen, desto høyere er forventet avkastning. Imidlertid er denne høyere avkastningen kombinert med økt risiko, så det er nødvendig å se på andre grunnleggende aksjer før du vurderer om de skal være en del av en investors portefølje

Del 3 av 4: Bruke Excel -diagrammer for å bestemme beta

Trinn 1. Lag tre priskolonner i Excel

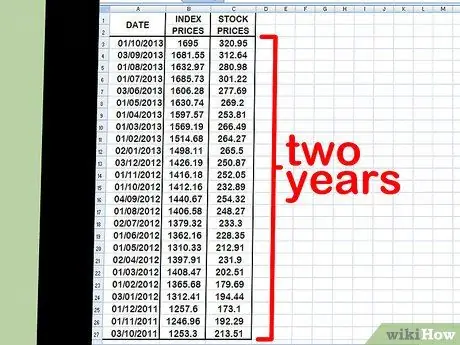

Den første kolonnen er datoen. I den andre kolonnen, sett indeksen prisen; dette er det "overordnede markedet" du vil sammenligne betas med. I den tredje kolonnen, legg den representative aksjekursen du prøver å beregne beta for.

Trinn 2. Legg datapunktene i et regneark

Prøv å starte med en måneds mellomrom. Velg en dato - for eksempel i begynnelsen eller slutten av måneden - og skriv inn riktig verdi for aksjemarkedsindeksen (prøv å bruke S&P 500) og deretter den representative aksjen for den dagen. Prøv å velge de siste 15 eller 30 datoene, kanskje et år eller to inn i det siste. Vær oppmerksom på indeksprisen og representativ aksjekurs for den datoen.

Jo lengre tidsramme du velger, desto mer nøyaktig blir din beta -beregning. Beta endres når du overvåker både aksjer og indekser i lang tid

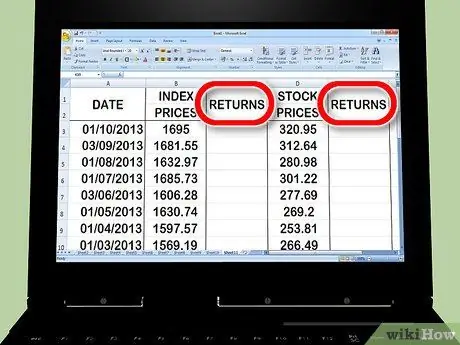

Trinn 3. Lag to kolonner tilbake til høyre for priskolonnen

En kolonne returnerer indeksen; den andre kolonnen er lager. Du vil bruke Excel -formler til å definere det du vil lære i de følgende trinnene.

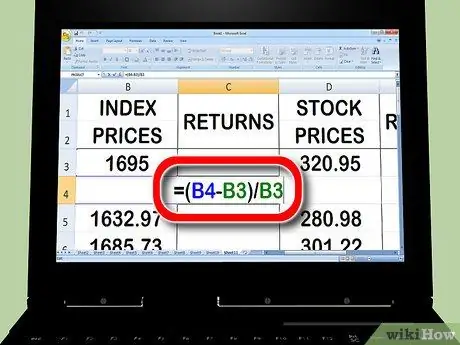

Trinn 4. Begynn å beregne tilbake for aksjemarkedsindeksen

I den andre cellen i indekskolonnen skriver du =. Med markøren klikker du på den andre cellen i indekskolonnen, skriver - og klikker deretter på den første cellen i indekskolonnen. Skriv deretter /, og klikk deretter på den første cellen i indekskolonnen igjen. trykk på Retur eller Enter.

- Når du regner på nytt over tid, angir du ingenting i den første cellen; la det stå tomt. Du trenger minst to datapunkter for å beregne på nytt, og derfor starter du på den andre cellen i indekskolonnen.

- Det du gjør er å trekke den nye verdien fra den gamle verdien, og deretter dele resultatet med den gamle verdien. Dette er slik at du vet hva prosenttapet eller gevinsten var for perioden.

- Ligningen din i returkolonnen kan se slik ut: = (B3-B2)/B2

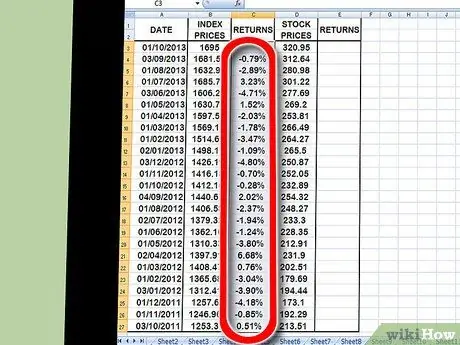

Trinn 5. Bruk kopieringsfunksjonen til å gjenta denne prosessen for alle datapunkter i indekspriskolonnen

Gjør dette ved å klikke på den lille firkanten nederst til høyre i indekscellen, og deretter dra den ned til det nederste datapunktet. Det du gjør er å be Excel om å replikere den samme formelen som ble brukt for hvert forskjellige datapunkt.

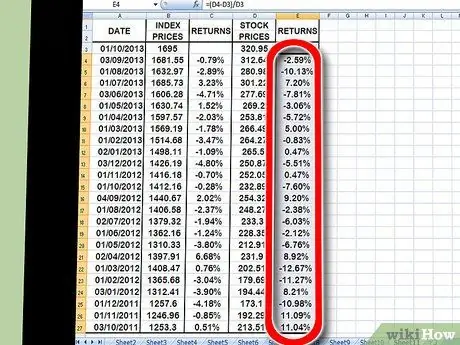

Trinn 6. Gjenta nøyaktig samme prosess for returer, denne gangen for individuelle aksjer, ikke indekser

Når du er ferdig, har du to kolonner, formatert som prosent, som viser avkastningen for hver aksjeindeks og individuelle aksjer.

Trinn 7. Plott dataene i en tabell

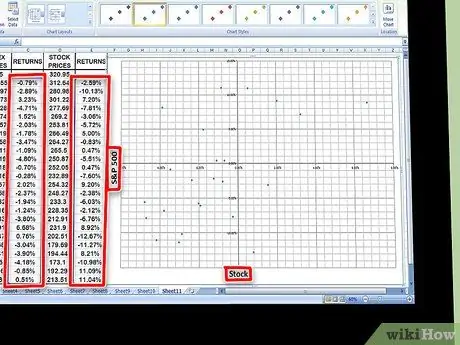

Merk alle dataene i de to returkolonnene og trykk på diagramikonet i Excel. Velg spredningsgrafen fra listen over alternativer. Tittel X -aksen som indeksen du bruker (f.eks. S&P 500) og Y -aksen som aksjen du bruker.

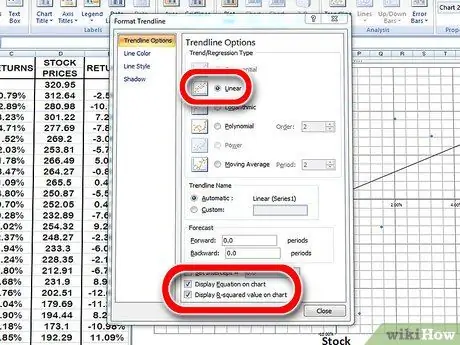

Trinn 8. Legg til en trendlinje i spredningsdiagrammet

Du kan også gjøre dette ved å velge et trendlinjelayout i nyere versjoner av Excel, eller spesifisere det manuelt ved å klikke på Chart → add Trendline. Sørg for å vise ligningen i tabellen. 2 verdier.

- Sørg for at du velger en lineær trendlinje, ikke et polynom eller et gjennomsnitt.

- Visningen av ligningen i en tabell, avhenger av hvilken versjon av Excel du har. Nyere versjoner av Excel lar ligningstabellen ved å klikke Chart Quick Layout.

- I denne versjonen av Excel, pek på Chart; Legg til Trendline; alternativer. Merk deretter av i begge boksene ved siden av "Vis ligning på diagram".

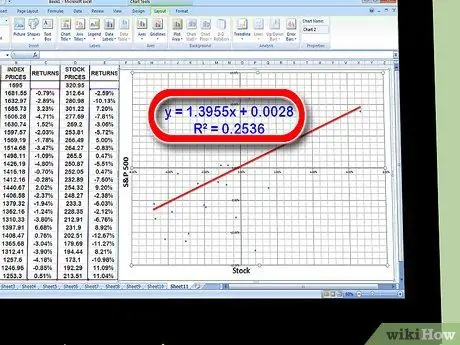

Trinn 9. Finn koeffisienten for verdien "x" i trendlinjelikningen

Trendlinjeligningen din blir skrevet i formen "y = x + a". Koeffisienten for x -verdi er beta.

Del 4 av 4: Forstå Beta

Trinn 1. Slik tolker du beta

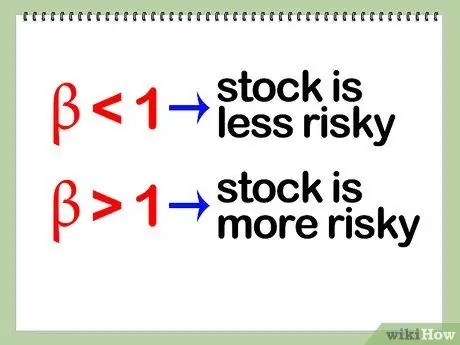

Beta er risikoen for aksjemarkedet som helhet, der investoren antar eierskap til en bestemt aksje. Derfor må du sammenligne avkastningen til en enkelt aksje mot indeksens avkastning - referanseindeksen. Indeksrisikoen forblir på 1. En “lav” beta på 1 betyr at aksjen er mindre risikabel enn indeksen som blir sammenlignet. En "høy" beta på 1 betyr at aksjen er mer risikofylt enn indeksen den blir sammenlignet med.

- Ta dette eksempelet. La oss si at betaen til Gino Germ er beregnet til 0,5. Sammenlignet med S&P 500 er referansen Gino sammenligner "halvparten" så risikofylt. Hvis S&P beveger seg under 10%, vil Ginos aksjekurs bare ha en nedgang på 5%.

- Som et annet eksempel, tenk deg at Franks begravelsestjeneste har en beta på 1,5 sammenlignet med S&P. Hvis S&P faller 10%, kan du forvente at Franks aksjekurs faller "mer" enn S&P, eller omtrent 15%.

Trinn 2. Risiko er også forbundet med avkastning

Høy risiko, høy belønning; lav risiko, lav belønning. En aksje med lav beta vil ikke tape så mye som S&P når den faller, men den vil ikke oppnå så mye som S&P når den legger ut gevinster heller. På den annen side vil en aksje med en beta over 1 tape mer enn S&P når den faller, men vil også få mer enn S&P når den bokfører.

For eksempel har Vermeer Venom Extraction en beta på 0,5. Når aksjemarkedet hopper 30%, tjener Vermeer bare 15% fortjeneste. Men når lagermarkedet er 30%, får Vermeer bare 15% lagerbeholdning

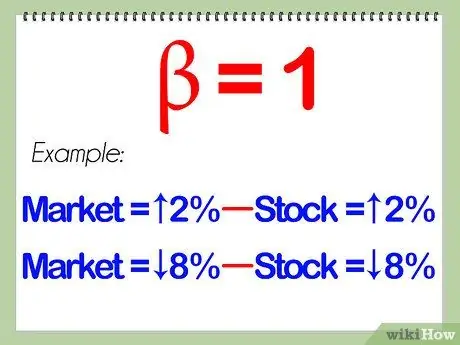

Trinn 3. Vet at aksjer med beta 1 vil bevege seg i takt med markedet

Hvis du gjør en beta -beregning og kjenner aksjen, analyserer du når den har beta 1, det vil ikke være mer eller mindre risiko enn indeksen som brukes som referanseindeks. Markedet er opp 2%, aksjen din er opp 2%; markedet er ned 8%, aksjen din er ned 8%.

Trinn 4. Inkluder både høye og lave beta -aksjer i porteføljen din for diversifisering

Hvis det er en god blanding av høyder og nedturer, vil beta hjelpe deg med å analysere om børsverdien synker drastisk. Selvfølgelig, fordi lav beta-aksjer generelt underpresterer det generelle aksjemarkedet over en gitt periode, betyr en god blanding av betas også at du ikke vil oppleve at aksjekursen er spesielt høy.

Trinn 5. Erkjenn at, i likhet med de fleste finansielle forutsigelsesverktøy, kan betas kanskje ikke helt forutsi fremtiden

Beta måler faktisk tidligere volatilitet i en aksje. Vanligvis er prosjekter volatilitet inn i fremtiden, men ikke alltid nøyaktige. Beta kan endres drastisk fra ett år til det neste. Å bruke en aksjes historiske beta er kanskje ikke alltid en nøyaktig måte å forutsi nåværende volatilitet.

Forslag

- Vær oppmerksom på at den klassiske kovarianssteorien kanskje ikke gjelder på grunn av den økonomiske tidsserien Heavy tail”. Faktisk kan det hende at standardavviket og gjennomsnittet for den underliggende fordelingen ikke eksisterer! Så kanskje en modifikasjon ved bruk av kvartil- og medianoppslag i stedet for gjennomsnittet og standardavviket kan fungere.

- Beta analyserer volatiliteten til en aksje over en viss tidsperiode, uavhengig av om markedet er i oppgang eller nedgang. Som andre grunnleggende aksjer, er analyse av tidligere resultater ingen garanti for hvordan aksjen vil fungere i fremtiden.